COLUMN

お役立ちコラム

2023.08.02

リードブレーン株式会社

テーマ:

インボイス制度の改正点を解説!【令和5年度税制改正大綱】

いよいよ令和5年10月1日から開始されるインボイス制度ですが、事前準備に追われている企業様も多いのではないでしょうか。令和4年12月に令和5年度税制改正大綱が閣議決定され、要件緩和や登録申請期間の変更など、新たな支援措置が講じられました。今回は主な5つの改正点を解説いたします。

インボイス制度とは?

インボイス制度は「正確な消費税計算の促進」を目的とした、「インボイス(適格請求書)」を用いて仕入税額控除を受けるための制度です。インボイス制度が開始されると、税率や消費税額を明記した適格請求書(インボイス)の発行が義務化され、このインボイスを発行するためには、発行事業者への登録が必要となります(適格請求書発行事業者)。また、インボイス制度が開始されると、請求書・納品書・領収書などの書類に記載すべき内容が変わり、買い手は書類の保存(保管)が必要です。さらに、インボイス以外の請求書では仕入税額控除が受けられなくなるなど、事業者に大きな影響があります。

5つの改正点

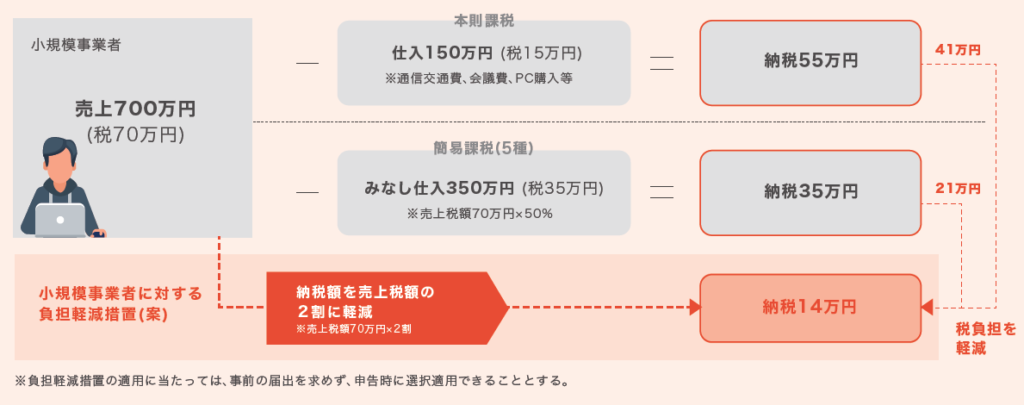

①⼩規模事業者に対する納税額に係る負担軽減措置(2割特例)

免税事業者がインボイス発行事業者を選択した場合、納税額が売上税額の2割に軽減。これにより、売上や収入を把握するだけで消費税の申告が可能となるため、事務負担も大幅に軽減される。

対象者:インボイス制度の導入を機に課税事業者となった免税事業者

適用期間:3年間(令和5年10月1日から令和8年9月30日までの日の属する各課税期間)

手続きなど:事前の届出は不要で、確定申告書に付記するのみ。2年間の継続の縛りなし。申告時に簡易課税・本則課税とも選択適用が可能

②中小事業者等に対する事務負担の軽減(少額特例)

インボイス制度開始後は、仕入税額控除を適用する際に、少額な取引であってもインボイスの保存が必要。

↓ 改正後

インボイス制度への円滑な移行とその定着を図る観点から、税込1万円未満の課税仕入れについては、インボイスの保存がなくても帳簿の保存のみで仕入れ税額控除が受けられるように。

対象者:2年前(基準期間)の課税売上が1億円以下または1年前の上半期(個人は1~6月)の課税売上が5千万円以下の方

適用期間:6年間(令和5年10月1日~令和11年9月30日)

③少額な返還インボイスの交付義務の見直し

インボイス制度下では本来、値引きや返品、また売り手負担の振込手数料についても、原則として「適格返還請求書(返還インボイス)」が必要であり、この手間が以前から懸念されていた。

↓ 改正後

少額な値引き等(1万円未満)については、返還インボイスの交付を不要とする。

対象者:すべての事業者

適用期間:適用期限なし

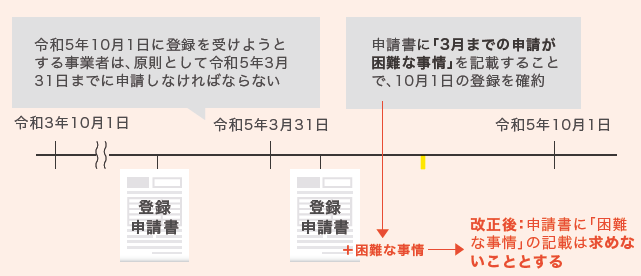

④登録申請手続の柔軟化

令和5年10月1日から適格請求書発行事業者になる場合、原則として令和5年3月31日までに申請書を提出しなければならない。もし遅れる場合には「困難な事情」の記載が必要。

↓ 改正後

令和5年4月以降でも「困難な事情」の記載なしで申請可能。

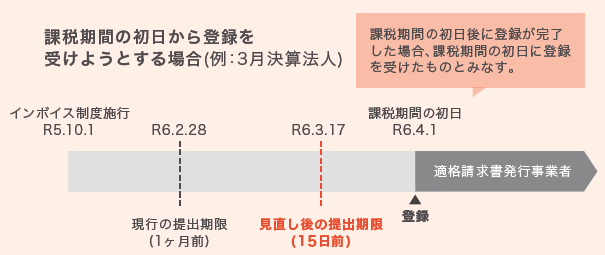

⑤登録手続の見直し

☑免税事業者が課税期間の初日から登録を受けようとする場合、課税期間の初日から15日前までに申請書を提出しなければならない。(現行は1か月前まで)

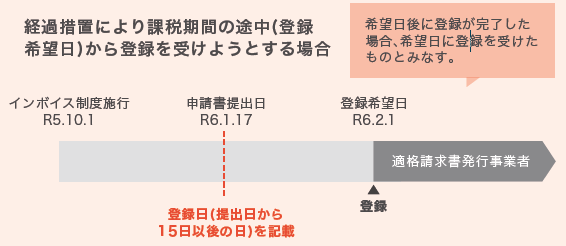

☑令和5年10月1日から令和11年9月30日の属する課税期間において、令和5年10月1日後に登録を受けようとする免税事業者は、申請書に登録希望日(提出日から15日以後の日)を記載するものとする。

最後に

今回は令和5年度税制改正大綱の中から、インボイス制度についての改正点を解説いたしました。いよいよ10月から開始するインボイス制度ですが、リスクやご紹介したような支援措置を考慮し、早めに対応を考えるようにしましょう。

今回の内容についてご不明な点やご不安な点がございましたら、お気軽にお問い合わせください。