COLUMN

お役立ちコラム

2019.10.21

リードブレーン株式会社

テーマ:

【コラム】請求書等の記載事項①

〇請求書等の記載事項①

軽減税率制度導入に伴う請求書等の記載事項の追加

2つの消費税率を把握するために、請求書等の記載事項の追加が必要になります。

2019年10月1日から2023年9月30日までは「区分記載請求書等保存方式」、2023年10月1日からは「適格請求書等保存方式(インボイス制度)」が実施されます。

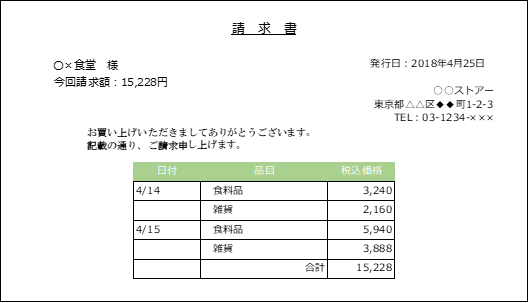

①現行の請求書 ~2019年9月30日

![]()

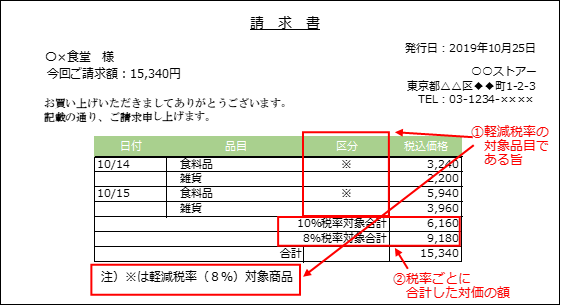

②区分記載請求書 2019年10月1日~2023年9月30日

請求書の書式の変更が必要になります

※標準税率対象品目のみを販売している場合は、現在と同様の書式で対応することも可能です。

![]()

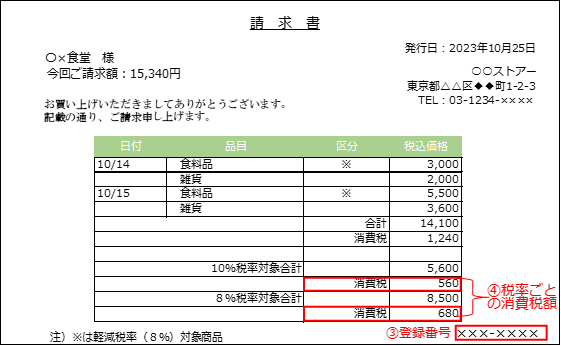

③適格請求書 2023年10月1日~

登録番号の申請や適格請求書の準備が必要になります。

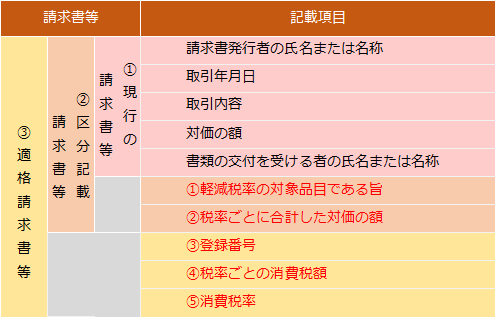

3つの請求書等の記載事項の違い

「区分記載請求書等保存方式」では、現行の記載項目に加え、①軽減税率の対象品目である旨、②税率ごとに合計した対価の額、「適格請求書等保存方式(インボイス制度)」では、さらに③登録番号、④税率ごとの消費税額を記載する必要があります。

「適格請求書等保存方式(インボイス制度)」導入後の免税事業者からの仕入れについて

2023年10月1日以降、原則、課税事業者の仕入税額控除には、適格請求書等が必要となります。適格請求書等は課税事業者のみが発行できるため、適格請求書等が発行できない免税事業者は、課税事業者から取引を避けられる可能性があります。そのため、将来的に課税事業者になる選択を迫られる可能性があります。

なお、「適格請求書等保存方式(インボイス制度導入後、免税事業者からの仕入の一定割合を税額控除できる免税事業等からの課税仕入れに係る経過措置が設けられています。税務署等に確認しましょう。

インボイス制度移行の際に、会計ソフトの変更など設備投資にかなりの費用がかかってこることが見込まれるため、これにかかる予算の見通しが大切になってきますね。また国からの補助金制度も実施されるため、それらも併せて検討していきましょう。