COLUMN

お役立ちコラム

2019.09.06

リードブレーン株式会社

テーマ:

【コラム】特定同族会社の保留金課税は?

特定同族会社の留保金課税は

事例

法人税の取扱いで、特定同族会社に該当した場合、留保金課税が適用されるそうですが、なぜ課税されるのでしょうか。また、課税されるとした場合、税金計算はどのようになっているのでしょうか。

ポイント

実務解説

会社は利益を追求し、株主に配当として還元します。配当を受けた株主は、配当所得として所得税が課税されます。

しかし、特定同族会社のオーナーは、所得が高額なケースが多く、それ以上の所得を増やさないため、恣意的に株主への配当を延期して資金を会社内部に留保しておこうとします。

それを防止するため、留保金課税として、特定同族会社が各事業年度に必要以上の利益を内部留保した場合、通常の法人税とは別に特別課税が課されます。

保留金課税とは

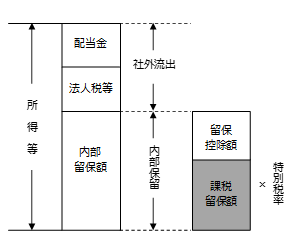

留保金課税の税額は、以下の算式で計算されます(法税67①)。

〔所得等ー社外流出額―留保控除額〕×特別税率

社外流出額とは、配当や法人税等会社内部に留保されず社外へ流出した金額をいいます。

留保額控除とは

留保金課税を計算する際の留保控除額は、以下の①~③の金額のうち最も多い金額となっています(法税67⑤)。

① 所得等の金額の40%

② 年2,000万円

③ 資本等の金額×25%-利益積立金額

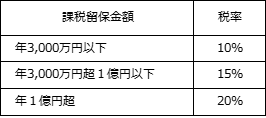

特別税率は

留保金課税の特別税率は、所得の区分に応じ次のとおりです(法税67①)。

欠損金の繰越控除に要注意

留保金課税では、繰越欠損金を損金算入した場合、その金額は内部留保した所得等に含まれます。欠損金の繰越控除により、通常の法人税は課税されなくても、留保金課税が課税されるケースがありますので、ご注意ください(法税67③六)。

欠損金の繰越控除に要注意

特定同族会社であっても、資本金が1億円以下の中小会社は、適用除外となっています(法税67①)。

留保金課税の対策としては、資本金を1億円以下に抑える、利益を再投資に回すなどが得策としてあります。