COLUMN

お役立ちコラム

2019.05.27

リードブレーン株式会社

テーマ:

【コラム】法人成りして個人事業の財産を会社に引き継ぐ場合の課税関係は②

法人成りして個人事業の財産を会社に引き継ぐ場合の課税関係は②

事例

個人事業の財産を会社に引き継ぐ方法として、現物出資する方法があると聞きましが、その内容と個人・法人の課税関係について教えてください。

ポイント

実務解説

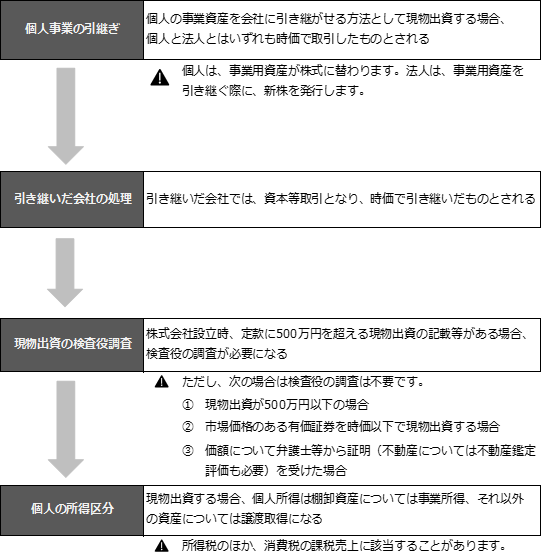

法人成りの手法の1つである現物出資によることとした場合、個人は事業用資産を時価で譲渡(売却)したものとされ、その対価として新設法人の株式を取得したものとして取り扱われます。現物出資を受けた法人は、事業用資産の取得対価として、金銭を支払う代わりに自社の株式を割り当てたこととなります。

個人の課税関係

現物出資した個人の取得税の課税関係については、現物出資した資産が棚卸資産であった場合には事業取得になり、それ以外の資産であった場合には譲渡取得となります(所税27・33)。それぞれの取得の収入金額については、現物出資により取得した株式の時価によることとされています(所税36②)。なお、金銭での決済を伴わないので、時価よりも高いとか低いといった価額の問題は生じません。

個人の消費税

消費税に関しては、法人成りした年が課税事業者であれば、棚卸資産、減価償却資産、固定資産(土地を除きます。)等消費税の課税対象資産について、取得した株式の時価でもって譲渡したものとして課税売上高を計算します(消税2①八)。

法人の課税関係

現物出資によって個人の事業用資産を引き継いだ法人は、資産の受入れと株式の発行を同時に行ったものとされ、資本等取引に該当し課税関係は生じません。受け入れた資産の取得価額は、取得時の時価とされます(法税令32①三・54①六・119①二十七、法基通7-3-16の2)。

法人の消費税

消費税については、棚卸資産、減価償却資産、固定資産(土地は除きます。)等消費税の課税対象資産であれば、割り当てた株式の時価でもって所得したものとして、課税仕入れの対象となります(消税2①十二)。設立時の資本等の金額が1,000万円以上の法人か、それ未満であっても設立初年度から課税事業者を選択した法人であれば、仕入税額控除の適用を受けることができます(消税9④)。

現物出資時の検査役調査

会社法人では、株式会社設立時、定款に500万円を超える現物出資の記載等がある場合、発起人は裁判所に検査役選任の申立てをし、当該事項を調査されなければなりません(会社33)。

現物出資をする場合、いくつかの注意点があります。現物出資は個人の場合、会社の資本基を調達する必要がありません。法人の場合は、資産の購入資金が不要になるという利点があります。ただ、個人で現物出資をした際に譲渡益が発生し納税資金が必要になる場合や法人には規制があり、検査役の調査が必要になるなどがありますので注意が必要です。