COLUMN

お役立ちコラム

2019.05.22

リードブレーン株式会社

テーマ:

【コラム】個人事業を法人成りする場合の消費税の注意点は①

〇個人事業を法人成りする場合の消費税の注意点は①

ポイント

会社を新たに設立し、今まで個人としてやっていた事業を会社に引き継ぐことにした場合、

会社の資本金等によって消費税の申告義務が生じますが、どういった内容になるのでしょうか。

法人成りとは、個人として行っていた事業を、新たに会社を設立し、会社として事業を引き継ぐことをいいます。法人として新たに事業を開始するので、個人時代の事業とは引き離され、改めて消費税の納税の有無が判定されます。

法人成りとは、個人として行っていた事業を、新たに会社を設立し、会社として事業を引き継ぐことをいいます。法人として新たに事業を開始するので、個人時代の事業とは引き離され、改めて消費税の納税の有無が判定されます。

消費税の納税義務

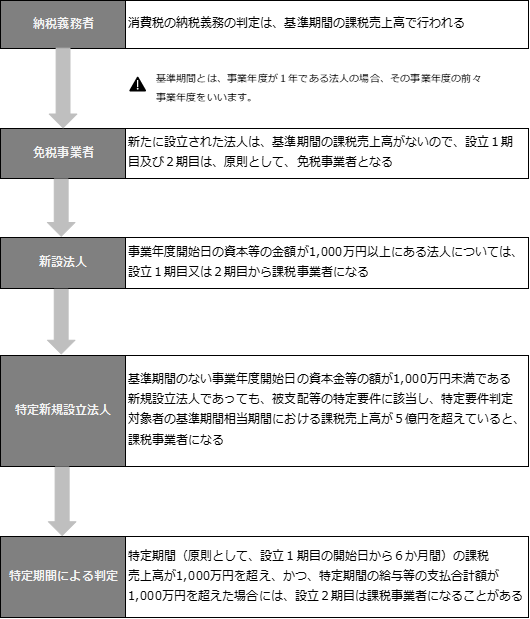

課税期間に係る基準期間の課税売上高が1,000万円を超える場合に、消費税の納税義務者となります(消税5①)。

基準期間とは、事業年度が1年である法人の場合、その事業年度の前々事業年度をいいます(消税2十四)。

消費税の免税事業者

基準期間そのものがなかった場合や、基準期間の課税売上高が1,000万円以下の場合、原則として、免税事業者として納税義務はありません(消税9①)。 新たに設立された法人は、基準期間がないため、設立1期目2期目は、原則として、免税事業者となります。

新設法人の納税義務

基準期間のない法人であっても、その事業年度開始の日の資本金等の額が1,000万円以上である法人は、免税事業者には該当せず、課税事業者となる特例が設けられています。

なお、新設法人に該当するかどうかの判定は、その基準期間がない事業年度(通常は設立1期目及び2期目)開始の日において、それぞれ行う必要があります(消税12の2①)。

特定新規設立法人の納税義務

基準期間のない資本金等の額が1,000万円未満である新規設立法人であっても、その基準期間のない事業年度開始日において、他の者から直接または開始日において、他の者から直接または間接的に発行済株式の総数等の50%超を保有される等の特定要件に該当し、特定要件の判定対象者の基準期間に相当する期間の課税売上高が5億円を超える場合、免税事業者には該当せず、課税事業者となる特例が設けられています。

なお、特定新規設立法人に該当するかどうかの判断は、その基準期間がない事業年度(通常は設立1期目及び2期目)開始の日において、それぞれ行う必要があります(消税12の3①)。

特定期間の判定による納税義務

基準期間の課税売上高が1,000万円以下であっても、特定期間(原則として、その課税期間の前事業年度開始の日から6か月間)の課税売上高及び給与等の支払合計額がともに1,000万円を超えた場合には、その課税期間から課税事業者になる特例があります(消税9の2①)。

法人化をすると消費税の納税義務の免除を受けることができますが、特例が存在しており、免税される時期を過ぎると納税義務は発生しますので、事前に税理士への相談を行うなどしておくと安心ですね。