COLUMN

お役立ちコラム

2020.01.16

リードブレーン社会保険労務士法人

テーマ:

【コラム】退職後の税金

◇退職後の税金

【退職直後の住民税】

退職後の住民税は自分で納付しなくてはいけません。住民税は、前年の所得をもとに決定されるので退職直後は負担感が強く、あらかじめ心つもりしておく必要があります。

◇6月~12月に退職した場合

退職月から翌年5月分までの住民税を、市区町村からの納付書に従って支払います。給与天引きの場合は年税額の12分の1ずつの納付ですが、住民税の納付は年4回なので、毎回の納付額は3倍程度になります。

退職月に、退職月から翌年5月分までの住民税を一括徴収してもらうこともできます。

◇1~5月に退職した場合

退職月から5月分までの住民税が退職月の給与から一括徴収され、5月まで住民税の納付はありません。6月分以後は、どちらの場合も、新年度の住民税を市区町村からの納付書に従って支払います。

【確定申告】

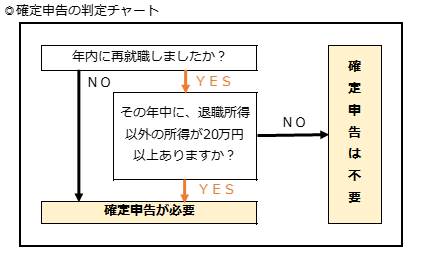

再就職や給与以外の所得の有無によって、次のようになります。

・年内に再就職しなかった人

払いすぎた所得税の還付を受けるため、確定申告(還付申告)をしましょう。還付申告書は年明けからすぐに提出ができます。

・年内に再就職した人

再就職先に給与所得の源泉徴収票を提出することにより、年末調整を受けることができます。給与・退職金以外の所得がなく、医療費、ふるさと寄附金などの申告事項がなければ確定申告は不要です。退職した年は、年金や保険の解約返戻金などを受けることがあります。確定申告に備えて、支払調書や計算書などはきちんと整理・保管しておきましょう(金融商品の税務上の扱いは金融機関に確認してください)。

再就職先で年末調整を受けたものの、保険解約などによる一時所得など他の所得が20万円以上ある人は確定申告が必要です。

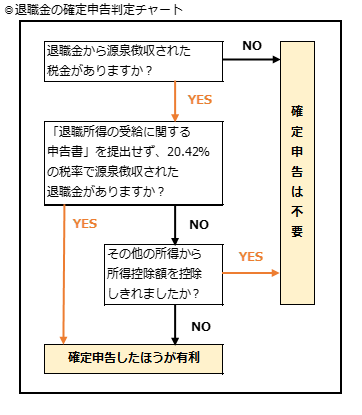

「退職所得の受給に関する申告書」を提出した退職金は確定申告不要ですが、「退職所得の受給に関する申告書」を提出しなかった為20.42%の税率で源泉徴収されている場合や、年初に退職してその他の所得から扶養控除等の所得控除額を控除しきれなかった場合は、確定申告によって税金の還付を受けることができます。

退職月、再就職月によって手続きの方法などが変わってきます。とくに、年内に再就職をした場合は前職より源泉徴収票を受け取る必要もあるので早めの行動をとりましょう。